Самое актуальное и обсуждаемое

Популярное

Полезные советы

Важно знать!

5 советов по выбору душевого поддона: материал, глубина, размер, форма, сифон, способ монтажа

Как сделать поддон для душа из плитки своими руками

Тем людям, которые не знают, как сделать поддон для душа своими руками, предлагаем ознакомиться с технологией этого процесса, а также особенностями...

Читать далее

48 вариантов отделки балкона внутри

50 оттенков серого: как использовать его в интерьере с другими цветами?

8 лучших средств от плесени на стенах

20 вариантов оформления подоконника-столешницы на кухне

10 лучших фирм вертикальных пылесосов

30+ примеров организации пространства в гараже, которые по достоинству оценят перфекционисты

15 способов, как быстро прочистить и пробить засор в раковине

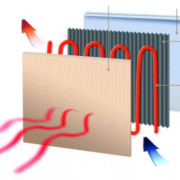

10 лучших моделей стальных панельных и трубчатых радиаторов отопления

10 лучших паяльников для труб

Лучшее

Важно знать!

7 лучших мобильных кондиционеров и советы по выбору

Критерии выбора мобильного кондиционера

Отсутствие сложного монтажа не единственный плюс при выборе передвижного кондиционера. Моментов, достойных внимания, значительно больше. Условно критерии выбора...

Читать далее

11 эффективных способов соединить провода

11 лучших гигрометров для дома

82 идеи из жизни, как оформить дизайн маленькой ванной комнаты (фото)

10 лучших сантехнических тросов

8 альтернатив плитке в ванной комнате

6 лучших штроборезов с функцией подключения пылесоса

10 лучших аккумуляторных отверток

10 советов по отделке гибким камнем стен

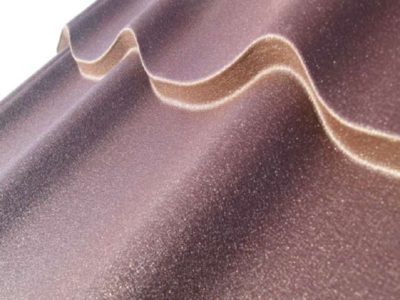

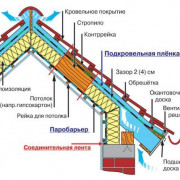

11 видов крыш частных домов и их особенности

Обсуждаемое

Важно знать!

10 лучших пылесосов для ламината и плитки

Топ лучших профессиональных пылесосов для ламината и плитки

Hammer 20 л, 1400 Вт

Качественная модель, которая разработана для применения в профессиональной деятельности. Благодаря ему человек сможет...

Читать далее

18 лучших утюгов 2020

10 советов, как выбрать жалюзи на окна: цвет, материал, вид

8 советов по выбору линолеума

10 лучших обогревателей для палаток

10 способов сделать квартиру скандинавской

6 потрясающих мастер-классов и выкроек для пошива игрушки зайца своими руками

10 способов печати на металле

50 вкусных и красивых идей для новогоднего стола

20 идей, как превратить ненужный хлам в дизайнерскую вещь

Популярное

Актуальное

Важно знать!

12 лучших тостеров

Лучшие семейные тостеры на 4 тоста

Для большой семьи маленькой компактной модели будет недостаточно, или придется долго ждать, пока приготовятся все тосты. Рекомендуем тостеры на 4 тоста – с подробным...

Читать далее

15 лучших узких стиральных машин

20 лучших народных и химических средств для быстрой чистки унитаза

12 лучших микроволновых печей (свч)

12 лучших сабельных пил

7 идей организации пространства на рабочем столе (для удобной учебы и работы)

10 лучших электрошашлычниц

46 идей хранения вещей (полезно для всех)

10 разновидностей печей-барбекю для беседок: нюансы выбора

8 лучших инсталляций для унитазов

Обновления

Статьи

Скупка лома кабеля: Эффективное снижение отходов на стройплощадке.

Статьи

Скупка лома кабеля: Эффективное снижение отходов на стройплощадке.

Современное строительство стало неотъемлемой частью развивающегося общества, однако с этим ростом возникают...

Статьи

В каких случаях можно пересчитать пенсию после ее назначения?

Статьи

В каких случаях можно пересчитать пенсию после ее назначения?

Возможен ли перерасчет, когда пенсия назначена

Под понятием перерасчета понимается изменение суммы...

Статьи

20 лучших дрелей

Статьи

20 лучших дрелей

Лучшие ударные дрели по соотношению цена-качество

Среди ударных дрелей есть достаточно надежные и долговечные...

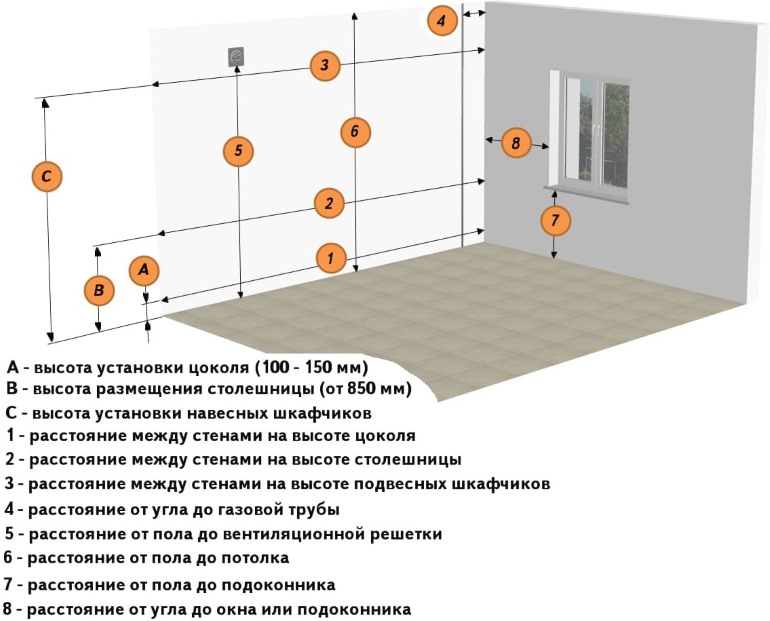

10 этапов выбора и проектирования кухонного гарнитура

10 этапов выбора и проектирования кухонного гарнитура

Советы дизайнеров по оформлению кухни-столовой

Существуют некоторые моменты, которые нельзя упускать...

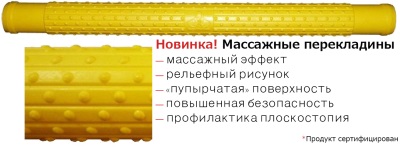

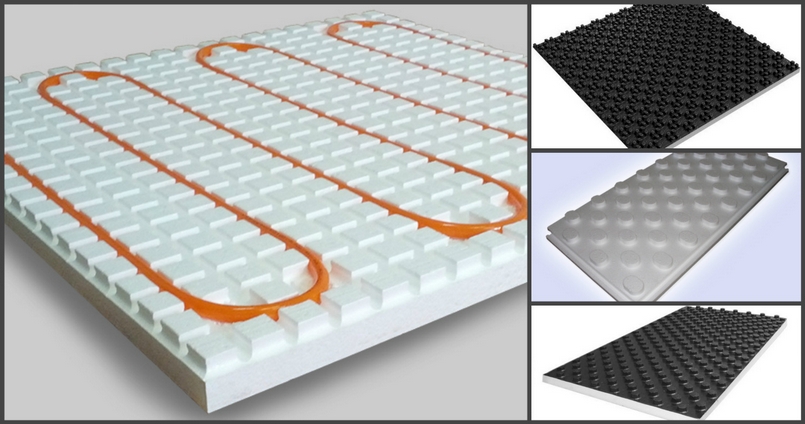

12 лучших матов для теплого пола

12 лучших матов для теплого пола

Подготовительные работы, укладка и подключение

Укладка матов осуществляется только на ровное основание,...

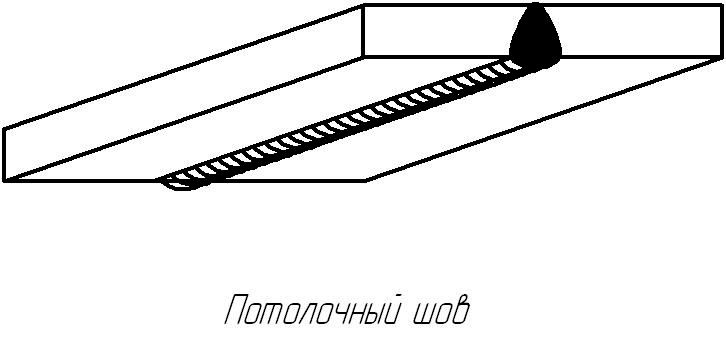

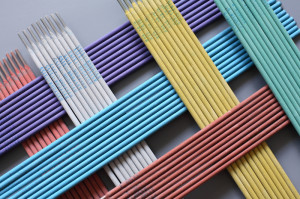

14 лучших сварочных электродов

14 лучших сварочных электродов

Подбор электродов нужного диаметра

Приблизительные параметры подборки диаметра электрода к толщине металла...

5 лучших сварочных аппаратов для полипропиленовых труб

5 лучших сварочных аппаратов для полипропиленовых труб

Критерии выбора паяльника для полипропиленовых труб

Для правильного выбора паяльника для труб следует...

10 лучших обогревателей для гаража

10 лучших обогревателей для гаража

№1. Система водяного отопления

Система водяного отопления организуется в гараже по аналогии с жилыми...

75 идей для дизайна квартиры-студии

75 идей для дизайна квартиры-студии

Что представляет собой квартира-студия

Квартира-студия представляет собой единое жилое пространство,...

9 советов по освещению спальни

9 советов по освещению спальни

Освещение над кроватью

Основной деталью спальной комнаты является кровать. Освещение в спальне над кроватью...

10 лучших настенных обогревателей

10 лучших настенных обогревателей

Сравнение цены и характеристик

При выборе обогревателя для дома, стоит учитывая в первую очередь его...

10 советов, как выбрать сушилку для белья: виды и варианты

10 советов, как выбрать сушилку для белья: виды и варианты

Настенные сушилки для белья: особенности конструкции

Очень удобными и популярными, особенно для небольшой...